票据服务市场,作为金融市场的重要组成部分,商业承兑汇票承载了商业信用,是企业重要的支付和融资工具。票据服务行业头部企业深度数科集团通过数字科技创新,打造了包括商票直融、商票资管等商业票据服务的“承贝”供应链金融服务平台,激活商业票据的信用功能,引领票据服务行业夯实信用基础重构信任,构建公开透明的信用支付场景,保障链属中小微企业融资安全。

票据业务的本质在于经营信用

票据作为经济贸易往来的一种主要支付结算工具,特别是银行承兑汇票兼具信用增级、延期支付和背书转让三大优点,为加快商品流通和资金周转提供了极大便利和支持。票据业务可以为实体经济特别是中小企业提供便捷融资渠道和低成本资金,降低企业融资成本,有效扶持企业发展壮大。

票据贴现与普通贷款相比其融资成本往往较低,且流程简单、获得资金周期短,特别是对于信用等级相对较低的中小企业,银行承兑汇票所具有的银行信用、放款速度快等特点,对解决我国中小企业融资难问题具有得天独厚的优势和作用。

票据因其信用功能被人们接受,并伴随着产品经济、商品经济、信用经济、金融市场以及自身功能发展而不断丰富。票据业务的本质在于经营信用,信用是票据的根本。商业信用的发展推动了票据信用功能发挥,票据信用反过来也促进着商品流通和经济发展,降低企业应收、应付账款风险。然而,票据发展的宽度、深度和速度也需要与经济、金融、信用发展相匹配。发展过度会引起市场混乱,造成风险堆积,制约自身发展;过慢则会在一定程度上影响经济、金融、信用及自身的发展。

使用票据作为结算工具,一方面无需向市场投入真实货币,另一方面各债务主体之间的债权债务关系也可通过票据清理。票据经过背书可在企业间进行流通,收款人需要资金时可持未到期的承兑汇票向开户银行申请贴现,从而盘活了资金。同时,也拓宽了人民银行宏观调控渠道,增强了调控的选择性和有效性。结算票据化的推广变无期限拖欠为有期限偿付,变信用贷款为物资保证贷款,并明确规定了支付日期及罚则,对企业具有一定的约束力,同时,这种贷款具有物资保证,可以有效地控制商业信用的盲目发展。

“承贝”引领票据重构信任机制

2016年,上海票据交易所成立以后,票据市场开始加速发展,新产品、新系统、新功能不断上线有力支撑了商票市场业务发展,并强化了风险控制手段,为商业信用提供了发展基础。

作为专业票据大品牌和数字科技服务商的深度数科集团,面对复杂多变的金融环境,建立了以数据为基础的全面风险防控闭环。以深度数科“承贝”供应链票据服务平台为例,该平台基于上海票据交易所供应链票据系统,可为企业构建全新的信用支付、专业票据科技服务、融资体系以及电子商业汇票全生命周期管理。

核心企业通过承贝平台供票,可以打造自己的供应链金融生态和专属产融服务平台,链接产业链中各级供应商以及金融机构,支付场景实现跨供应链票据与新一代票据业务系统,构建供应链层级穿透,精准还原每一张从供票平台签发票据的支付与融资路径。链主企业对产业链的影响极大,链主的投资、融资、扩产、技术创新等可以带动整条产业链发展。通过还原供应关系,实时掌握链主企业及其上下游中小企业的业务需求、融资动态等。深度数科集团通过数字技术的创新和应用,激活商票的信用功能,重构票据服务的信用机制。

一直以来,深度数科集团借助数字科技的力量,积极探索新的业务模式和服务方式,更好地连接金融机构与产业链上下游企业,推动各方数字化转型,为产业链供应链注入新的活力,用科技手段激活商业票据信用功能,引领票据服务重构“信任革命”。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

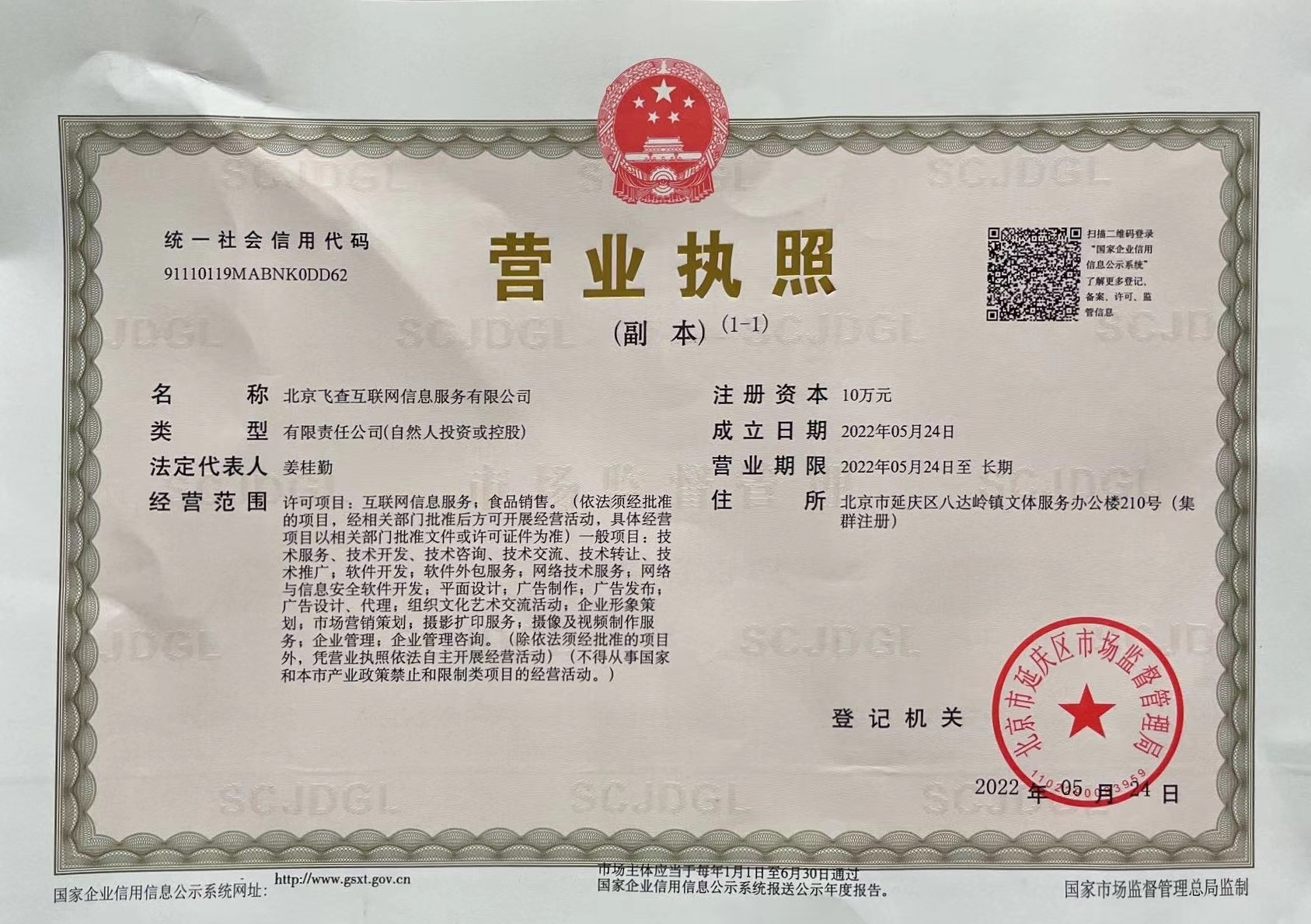

营业执照公示信息

营业执照公示信息